最近では働き方改革で政府が後押ししていることもあり、副業をしている会社員の方も増えてきたように感じます。そして、副業をはじめた方の中には、確定申告をしなければならなくなり、どうしたらよいか悩んでいる方も多いのではないでしょうか?

確定申告が必要になるのは、本業の給料以外に収入のある人が、税金を正しく計算して納付するためです。したがって、確定申告が必要にもかかわらずこれを行わないと、税務署から問い合わせがきたり、ペナルティの税金を納付しなければならなくなることもあります。

今回は、会社員で副業をしている人が確定申告を行うときに、どのような書類や手続きが必要なのかをまとめました。

合わせて読もう≫『会社員で副業している人の確定申告を徹底解説!』

確定申告では何を提出すればいいの?

確定申告書の提出

まずは税務署に提出するための確定申告書を入手します。確定申告書を入手して1月1日~12月31日までの所得についての記入をしたら、確定申告を行う年度の翌年の3月15日までに提出し、税金を納付します。

手書きで確定申告をしようと思ったら、まずは確定申告用紙を入手しなければなりません。

確定申告用紙は税務署で配布しています。また、国税庁ホームページで作成し、印刷することができます。使用している会計ソフトによっては確定申告機能がついていて、会計ソフトで確定申告書を作成し印刷することができます。

国税庁ホームページや会計ソフトで電子申告をする場合には、印刷をすることなく確定申告書の提出ができますが、必ず控えを印刷して保存しておくようにしましょう。

確定申告書の種類

確定申告書A

「確定申告書A」は、副業がアルバイトで給与所得の場合や、副業収入が事業所得ではなく雑所得にあたる場合に使用します。

確定申告書B

「確定申告書B」は、副業が事業所得にあたる人や、副業がアパート経営などで不動産所得がある人が使用します。確定申告書Bには、「申告書第三表(分離課税用)」というものがあります。これは、土地や建物を譲渡して譲渡所得がある場合、株式やFXなどの取引を行った場合に使用します。

国税庁の「確定申告書等作成コーナー」について

国税庁ホームページの「確定申告書等作成コーナー」で確定申告書を作成する場合には、ガイドにしたがって進んでいくことで、自分にあった確定申告書を作成できるようになっています。どの確定申告書を選んでよいかわからない場合にも、質問に答えていくことによって適切な確定申告書を選ぶことができるようになっています。

確定申告に必要なもの

源泉徴収票

確定申告を行うにあたって、上記の確定申告書のほかに、会社の源泉徴収票が必要になります。副業がアルバイトで給与収入の場合は、アルバイト先の源泉徴収票も必要です。源泉徴収票は12月か1月の給料が出る時期に会社から交付されることが多いのですが、交付を受けていない場合には会社に請求すると発行してくれます。

確定申告は、この源泉徴収票を見ながら確定申告書に記入していくことになります。国税庁ホームページの確定申告書等作成コーナーや会計ソフトで入力する場合には、源泉徴収票と同じ形式からそのまま入力できるようになっているので、初心者にもわかりやすくなっています。

自分で記入する場合には、給与所得の金額は、源泉徴収票の「給与所得控除後の金額」を記入します。確定申告書の「所得から差し引かれる金額」の欄にある「社会保険料控除」などについて、会社で年末調整をしている場合には源泉徴収票に記載があるので、金額を転記します。

支払調書

副業収入が原稿料などの場合で源泉徴収が行われている場合には、クライアントから支払調書が交付されることがあります。この場合には、この支払調書をもとに確定申告書に原稿料などの収入についての記入を行っていきます。

青色申告決算書か収支内訳書

収入が事業所得にあたる場合や、アパートからの不動産収入がある場合などには、所得の内訳がわかる書類が必要になります。青色申告を行っている場合には青色申告決算書、白色申告の場合には収支内訳書になります。青色申告決算書や収支内訳書は、国税庁ホームページや会計ソフト上で作成することができるようになっています。

青色申告決算書や収支内訳書を作成するために必要な収入や経費を証明する書類には、請求書や領収証などがあります。これらの書類は確定申告書を提出するときに税務署に提出する必要はありませんが、自分で保存しておくことが義務付けられています。

その他の所得を証明するために必要な書類

株の取引などを行っている場合には、証券会社などから「年間取引計算書」が送られてきます。これは、確定申告書に記入するときに必要な書類となります。

土地や建物などを売った場合には、売買契約書、購入した時の契約書、手数料や印紙などかかった費用の領収書などが必要になります。

本人確認書類とマイナンバー

確定申告書にはマイナンバーを記載しなければなりません。マイナンバーの分かるマイナンバーカードかマイナンバーの通知書を用意する必要があります。確定申告をする場合にマイナンバーカードがあると、電子申告をするときのカードとして使うことができるので便利です。

税務署に確定申告書を提出する場合には、マイナンバーの持ち主を確認できるマイナンバーカードか免許証などの身分証明書が必要になります。

各種控除証明

確定申告で控除を受けるためには、控除証明書が必要になります。会社で年末調整を行っている場合には、会社に控除証明書を提出し、会社で控除額を計算していますので、確定申告のときには控除証明書は必要ありません。しかし、会社で年末調整を行わず自分で控除額の計算を行う場合には、生命保険料控除や地震保険料控除の証明書が必要になります。国税庁ホームページや会計ソフトでは、控除証明書に記載してある金額などを入力することで、自動的に控除額を計算してくれるので便利です。

なお、医療費控除やふるさと納税を行った場合の寄附金控除については、会社の年末調整では計算することができません。確定申告を行うときに、医療費の領収書や寄附金控除証明書を見ながら記入していきます。

医療費控除については、

『フリーランスが医療費控除の適用で節税したいときのポイントを解説』

に詳しい説明があるので参考にしてください。

フリーランス向けに書いていますが、会社員の方にも共通する内容となっています。

確定申告を簡単に行う方法

副業を行っている場合には、本業である会社の仕事と副業の仕事があり忙しい方がほとんどです。副業を行っている場合には、できるだけ確定申告を簡単に終わらせたいと考えている方も多いのではないのでしょうか。

副業収入がアルバイト収入だけの場合は、確定申告書も源泉徴収票だけを見て記入すればよいことがほとんどなので、あまり手間をかけずに自分で行うことができます。しかし、副業収入が事業収入や不動産収入の場合には、所得の内訳も複雑になり確定申告書を作成する手間や時間がかかってしまいます。

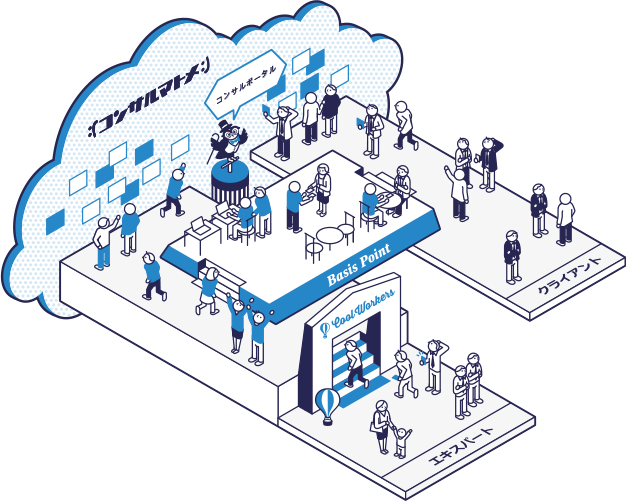

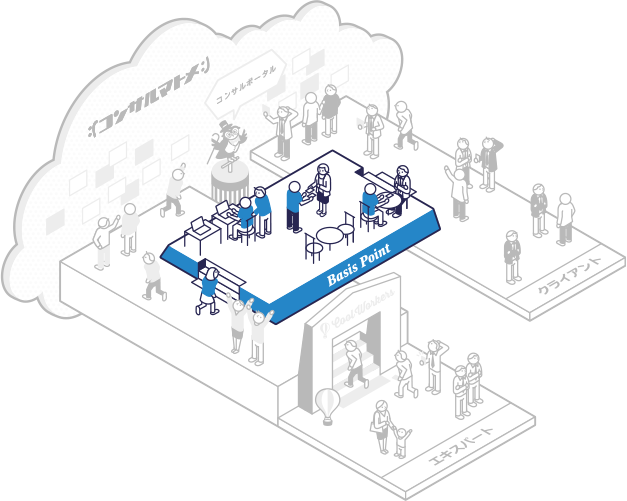

税理士に依頼する

確定申告書の手間や時間をできるだけ少なくし、本業の仕事や副業に専念したいと思われている方は、専門家である税理士に依頼することを検討するのもひとつの方法です。

税理士に依頼するかどうかを検討するにあたっては、

『フリーランスの確定申告は税理士に依頼するべき?』

に詳しい説明があります。参考にしてみてください。

会計ソフトや国税庁ホームページを利用する

確定申告書を自分で計算して記入するのではなく、確定申告や電子申告に対応した会計ソフトを導入することで、かなり手間を省くことができ間違いも少なくなります。集計だけ会計ソフトで行い、国税庁ホームページの確定申告書等作成コーナーで確定申告書を作成することもできます。

電子申告をする

確定申告書を自分で税務署に提出しようと思うと、副業を行っている人は税務署の開庁時間を気にしなければならず大変です。電子申告は最初の導入時は手間がかかりますが、一度導入をしてしまえば確定申告時期にいつでも確定申告書の提出ができるので便利です。

合わせて読もう≫『会社員で副業している人の確定申告を徹底解説!』

この記事を書いたのは

最新の投稿

- 2020.11.25コラム日本の副業事情、アメリカと比較した考察 ―ギグエコノミーの視点から―

- 2020.10.28はたらき方チェンジキャリアアップを考えているなら、まずは副業でチャレンジしてみるのがおすすめ

- 2020.10.22はたらく知恵自由を維持するには努力が必須!フリーコンサルで長生きするための信頼関係

- 2020.10.21はたらき方チェンジキャリアアップしたいならダブルワークが本当におすすめな理由