フリーランスは、お金の管理も自分でしていかなければなりません。自分で事業活動を行っていますので本業の収入や経費については、自分で把握しやすいといえるでしょう。しかし、思わぬときに税金を支払わなければならないことに気付いて、大慌てという人も多いようです。

フリーランスに必要な1年間の、税金の支払いスケジュールをまとめてみました。税金は支払いが遅れると延滞税などのペナルティがかかってしまうこともあります。税金の支払うときにあわてなくてもよいように、支払いスケジュールをしっかりと把握して、計画的に税金の支払いに備えるようにしましょう。

フリーランスが支払う税金は、所得税、住民税、個人事業税、消費税です。国民健康保険や国民年金も、支払わなければならないという点で税金と考えることもあります。さらに、フリーランスが事業で車や備品などの償却資産を使っている場合には、自動車税や償却資産税を支払わなければなりません。

フリーランスの支払う税金の種類と納付時期

1.所得税

所得税は、個人の1年間の所得を計算して、その所得から税金を計算します。会社に勤めていれば、所得税は毎月の給料から天引きされ、年末調整で1年間の税金が計算されて調整されます。フリーランスの場合は、確定申告で自分で1年間の所得を計算して税金を計算し、納付しなければなりません。日本の所得税は、累進課税制度がとられているので、所得が高くなればなるほど税率が高くなっていく仕組みになっています。

所得税を計算するときには、収入のすべてに税金がかかるわけではありません。大きくとらえると、収入から経費をひいた金額が所得となり、所得に税金がかかってきます。したがって、フリーランスにとっては、収入や経費の管理をすることがとても大切になってきます。確定申告で所得と所得にかかる税金を申告して納付します。

確定申告には、青色申告と白色申告があります。青色申告は、事前に税務署に届け出をして、会計帳簿を整備することで行うことができます。青色申告を行うことで、税務上の特典をたくさん受けることができます。簡単な帳簿のみでよい白色申告の場合でも、収入や経費の管理はある程度しなければなりません。それならば青色申告をして、税務上の特典を受けることで節税になりますので、青色申告をおすすめします。

また、フリーランスの場合、アルバイトなどをしていて給料をもらっているということがなければ給料から所得税が天引きされるということはありませんが、かわりに報酬から所得税が天引きされていることがあります。所得税が天引きされていることを源泉徴収といいます。源泉徴収された所得税は確定申告で、報酬の支払元から発行される支払調書を添付して計算することで、もし過払いの分があれば還付をうけることができます。

所得税の確定申告は2月16日から3月15日までに行います。税務署は月曜から金曜の8時半から17時まで受け付けをしていますが、開庁時間外でも、確定申告の期間は税務署に専用のポストが設置されている場合があります。郵送での受け付けは、消印が受け付た日付となります。インターネットを利用したe-TAXでの申告の場合は、確定申告時期は24時間受け付けています。

2.住民税

住民税も、会社に勤めている場合には、毎月の給与から天引きされます。フリーランスの場合は、確定申告で納税額が決定したら、市町村から決定通知書と納付書が送られてくるので、その納付書によって支払います。

納付書が送られてくるのが4月~5月頃になります。住民税の納付は、6月に一括して支払うか、6月8月10月1月の年4回にわけて払います。

3.個人事業税

年間の事業所得が290万円以上になると、個人事業税の納付義務が発生します。納める税率は業種によって異なります。個人事業税は、事業所の所在地として申請している都道府県に納付します。住民税と同じように、確定申告で納税額が決定したら、納付書が送られてきます。

納付書が送られてくるのは8月になります。自治体によって一括で納付するか、分割で納付するかを決めることができ、一括で納付する場合には8月、分割の場合には8月と11月にわけて納付します。

4.消費税

フリーランスであっても、原則的に2年前の消費税のかかる年間の収入金額が1,000万円を超える場合には消費税の納税義務があります。開業してから2年間は、基準となる期間がありませんので、原則として消費税の納税は免除されます。

個人事業の場合、消費税の申告期限は3月31日ですが、所得税の確定申告と同時に行うのがよいでしょう。

5.自動車税

フリーランスで事業で車を使っている場合には、自動車税も個人事業の経費とすることができます。ただし、事業以外で使っている場合には全額を経費とすることはできません。

自動車税の納税通知は、4月1日現在の所有者に、4月~5月に送られます。納期限は5月末日になります。

6.固定資産税

事業で備品などを購入して償却資産となる場合には、1月31日までに償却資産の申告を行います。市町村によって異なることはありますが、4月に一括して支払うか、4月7月12月2月の4回にわけて支払います。

7.国民健康保険、国民年金

会社に勤めていれば、社会保険料は給料から天引きされるので、自分で支払う必要はありません。フリーランスになると、国民健康保険と国民年金を自分で支払っていかなければなりません。国民健康保険と国民年金は、1年分を一括して払うことも、月々支払っていくこともできます。

フリーランスの税金の支払いスケジュール

フリーランスにとって税金の支払いの中心となるのは、やはり確定申告です。ただし、所得や消費税のかかる収入によっては、所得税や消費税は支払わなくてもよい場合があります。所得税や消費税がかかりそうであれば、納付しなければならない金額を早めに把握して、納付に備えるようにしましょう。

所得税や消費税は、1月1日から12月31日までの分を翌年3月に申告しますので、12月31日がすぎて集計を行い、1月の終わり頃にはだいたいの所得や税金が計算できると思いますので、確定申告であわてないためにも、早めに必要書類をそろえて概算金額を出すようにしましょう。

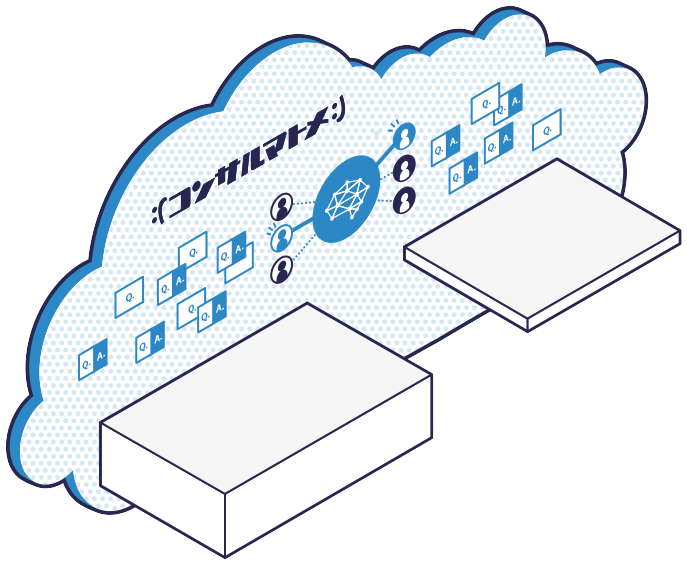

所得税や消費税を計算するための集計が大変な場合には、経理や税務を税理士などの専門家に外注することもできます。専門家に外注することで、納税の概算額の計算やスケジュールを教えてくれますので、税金の計算でお悩みの方は検討してみるのもよいかもしれませんね。

国民健康保険、国民年金も負担の大きい支出となりますが、毎月払いなので忘れることはありませんね。そのほかの税金についても、なるべく税負担が一時期にかさならないように、それぞれ納付時期が少しずつ違っています。払い忘れのないようにスケジュール表に記入するなどして、支払管理をしていくようにしましょう。

この記事を書いたのは

最新の投稿

- 2020.11.25コラム日本の副業事情、アメリカと比較した考察 ―ギグエコノミーの視点から―

- 2020.10.28はたらき方チェンジキャリアアップを考えているなら、まずは副業でチャレンジしてみるのがおすすめ

- 2020.10.22はたらく知恵自由を維持するには努力が必須!フリーコンサルで長生きするための信頼関係

- 2020.10.21はたらき方チェンジキャリアアップしたいならダブルワークが本当におすすめな理由