会社に勤めている場合には、年末調整は会社が行いますので、用意した書類を会社に提出するだけでよく、ほとんどの場合は自分で年末調整を行う必要はありません。

フリーランスで個人事業を行っている場合には、自分自身の手続きについては、確定申告のときに、会社勤めの人が行う年末調整と同じ手続きをします。

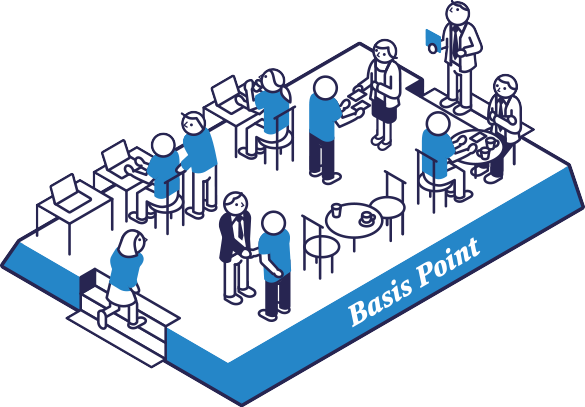

しかし、フリーランスでも12月末の年末調整の時期に年末調整を行わなければならないことがあります。それは、個人事業で従業員やスタッフを雇っている場合です。

年末調整のスケジュールと従業員やスタッフを雇っているフリーランスが気を付けるべき年末調整のポイントについて解説していきます。

フリーランスが年末調整が必要な場合

フリーランスが年末調整の手続きをしなければならないのは、従業員やスタッフを雇った場合です。もし、年末調整を行わない場合は、従業員やスタッフが自分で確定申告をしなければならなくなってしまいます。

年末調整のスケジュール

10月~11月

年末調整に必要な書類を準備して、従業員やスタッフに渡して記入してもらい、必要な書類を集めます。書類は、税務署から送付されてくる場合もありますが、税務署に準備されていて取りにいくことや国税庁のホームページでダウンロードすることもできます。

12月

12月の給料計算を行ったら、従業員やスタッフの所得税の年税額を計算し、源泉徴収した所得税より少なければ還付し、多ければ徴収し、その数字を反映させた給料の支払いを12月の最終給料日に支払います。翌年の1月の給料で調整する場合もあります。

1月

年末調整を反映した源泉所得税の支払いを、翌年1月10日までに、納期の特例を選択している場合には20日までに行います。

1月31日までに、従業員やスタッフに源泉徴収票を交付します。また、税務署には法定調書合計表、市区町村には給与支払報告書を提出します。

年末調整に必要な書類

年末調整に必要な書類は、給与所得者の扶養控除等申告書です。必要に応じて、給与所得者の保険料控除申告書、配偶者特別控除申告書、給与所得者の住宅借入金等特別控除申告書を提出します。

添付書類として各種控除証明、国民健康保険や国民年金保険料の金額などが必要になってきます。年の途中で入社した場合には、以前の会社の源泉徴収票も必要です。

11月中旬くらいまでに、従業員やスタッフにこれらの書類を提出してもらえるように、10月中にはアナウンスを行い、給与所得者の扶養控除等申告書と給与所得者の保険料控除申告書を配布するようにしましょう。

マイナンバーの取扱い

マイナンバーは、本来、扶養控除等申告書に記載をする必要がありますが、フリーランスである個人事業主が従業員やスタッフのマイナンバー等を記載した一定の帳簿を備えて厳重に保管管理している場合には、扶養控除等申告書にはマイナンバーを記載しないことが可能です。

マイナンバーの管理は厳重に行う必要があります。扶養控除等申告書は毎年集めなければならず、7年間の保管が義務付けられているため、もし扶養控除等申告書にマイナンバーを記載すると、従業員全員の扶養控除等申告書をマイナンバーの取扱いと同じように厳重に保管管理しなければならなくなり、負担が大きくなるからです。

年末調整で気を付けること

従業員やスタッフを雇っている場合、毎月の給料計算だけでも大変ですが、これにプラスして年末調整を行わなければならないため、年末調整の時期は個人事業主であるフリーランスは、負担がとても大きくなります。

スケジュール管理をしっかりして、計画的に年末調整を行っていくためにも、しっかりとした事前準備をしていきましょう。

この記事を書いたのは

最新の投稿

- 2020.11.25コラム日本の副業事情、アメリカと比較した考察 ―ギグエコノミーの視点から―

- 2020.10.28はたらき方チェンジキャリアアップを考えているなら、まずは副業でチャレンジしてみるのがおすすめ

- 2020.10.22はたらく知恵自由を維持するには努力が必須!フリーコンサルで長生きするための信頼関係

- 2020.10.21はたらき方チェンジキャリアアップしたいならダブルワークが本当におすすめな理由